本日は私が4年間投資を行っているBMキャピタルについて長年付き合ってきた投資家目線でスキームや運用手法・投資成績について分析していきたいと思います。

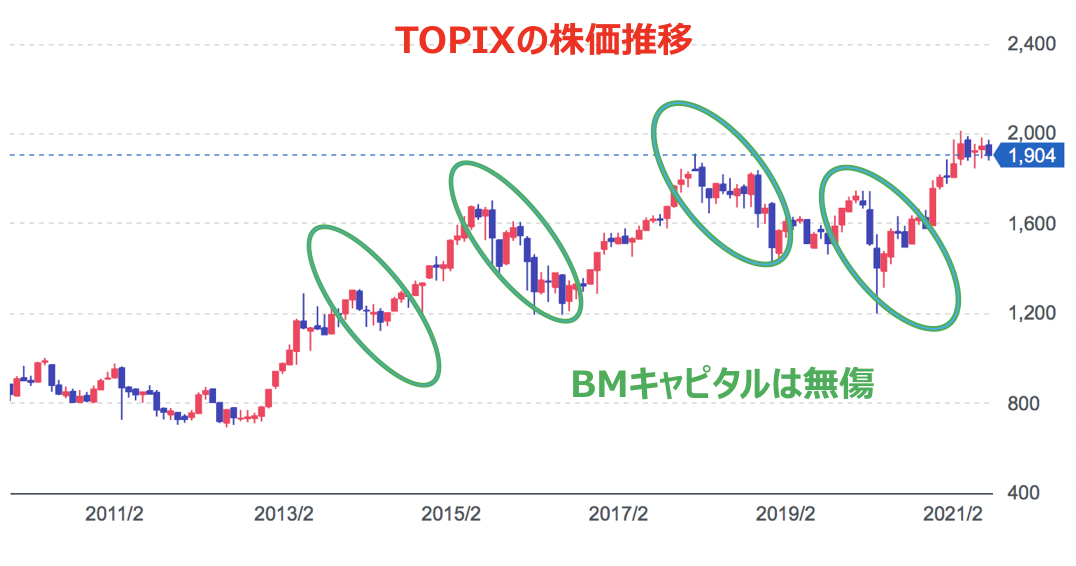

運用開始から以下の3回のショックを損失を出さずに乗り切っていいます。

2015年チャイナショック:▲28%

2018年チャイナショック:▲17%

2020年コロナショック:▲20%

今回のコロナショックも無事乗り切っており、益々長期投資に適したファンドとしての自信を深めています。

じっくりと、BMキャピタルについて魅力をわかりやくお伝えしていきたいと思います。

BMキャピタルについては更に詳しく以下のサイトに掲載されているので併せて参考にしてみてください。

→【BMキャピタル】怪しいと話題のBM CAPITALと面談して実際に投資!創業10年以上の運用実績が評判の老舗ヘッジファンドについて徹底評価

BMキャピタルの運用リターン〜下落を物ともしないパフォーマンス〜

TOPIXは2017年が堅調でしたが2018年に大きく落ち込みました。

2019年は堅調な米国株式の影響もあり株価が上昇しましたが、現状2017年末の時点と同水準となっています。

日経平均株価は過去10年は基本的に上昇基調でしたが、何度も大きな下落に見舞われました。

以下、日本の代表的な指数であるTOPIXの過去5年の動きです。

両者とも大きく下落する局面が3度もありました。

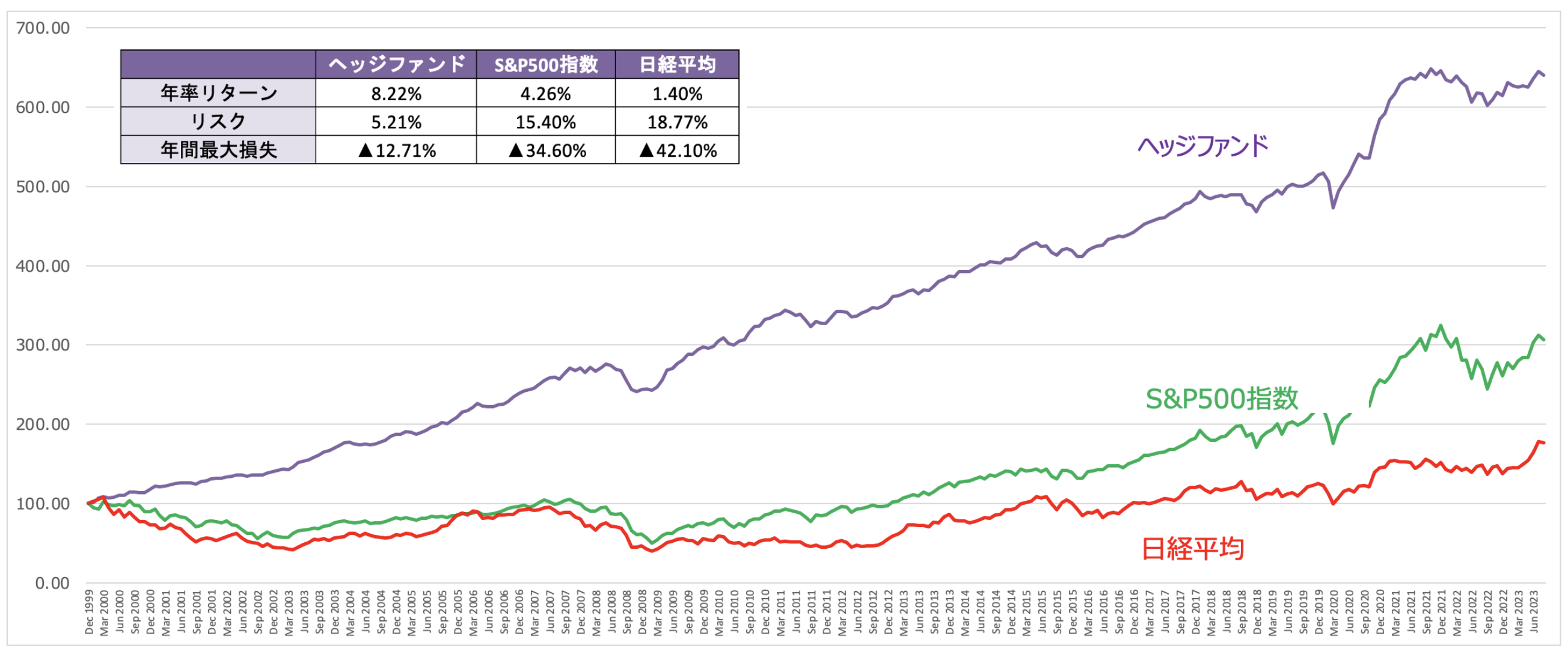

まさにヘッジファンドの特徴を満たしたファンドであるというのではないでしょうか?

ヘッジファンドは市場環境に影響をうけずに安定したリターンを出すファンドですからね。

BMキャピタルは上昇局面では大きく上昇し、下落局面では一度も下落することなる運用がなされてきました。

BMキャピタルの過去6年間の平均利回りは10%程度で安定しています。

何より重要なのは半年ベースで1度もマイナスの運用利回りとなったことがない点です。

一方、BMキャピタルは相場下落局面であっても損失を出さず乗り切っています。

市場平均と比べて価格の上下変動幅が少なく、どのような局面であっても利益を柔軟に追い求める姿勢は非常に魅力的な点であるといえます。

更にくわしい情報は以下のサイトに掲載しているので参考にしていただければと思います。

→【BMキャピタル】日本最大の評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて網羅的に解説!

BMキャピタルの運用手法〜なぜ下落を抑えられているのか〜

BMキャピタルは四半期毎に運用報告書を投資家当てに送付しています。

報告書では既にDeal Doneした明細について、何故投資判断に至ったか、何故利益確定を行ったかということが詳細に記されています。

私は分析オタクなので、毎回送られてくる運用報告書を分析して一定の共通点を見つけましたので共有したいと思います。

多少専門的な内容にもなりますので、難しい内容は興味がないという方は読み飛ばして頂ければと思います。

まず、BMキャピタルの投資先は日本の株式市場です。BMキャピタルは日本株の本格的なバリュー株投資を行っているのです。

日本株は市場規模に比して上場企業数が非常に大きく、異常な水準で放置されております。割安というのは低PBRや低PERといった単純な基準で銘柄を選ぶわけではありません。

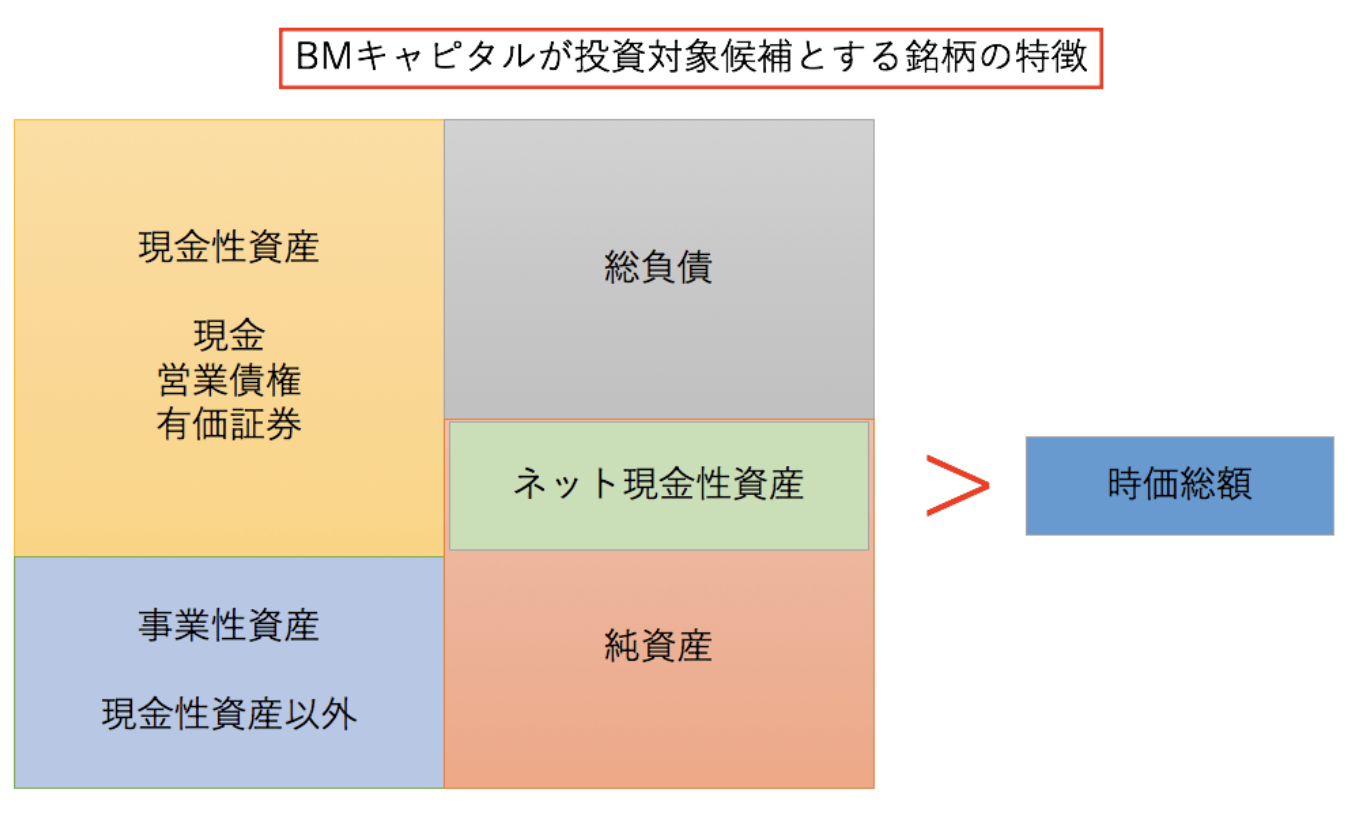

BMキャピタルは保有する現金性資産から総負債を差し引いたネット現金性資産が時価総額を上回っている、いわゆるネットネット株を投資対象としています。

(現金性資産 ー 総負債) > 時価総額

上図が意味するところは、今企業が倒産して清算配当を出した場合に、現在の株価よりも高い価格の清算配当金が貰えるということです。

要は、簡単に言うと倒産させて全て売り払えば10万円になる企業が、7万円で売られているというような状態です。

通常は株式の理論株価は固定資産を含めた総資産から総負債を差し引いた上で、今後の利益を加算したうえで算定されます。

ネットネット株は今後の利益や固定資産、流動資産の中でも棚卸資産等を度外視したうえで株式価値を上回っているというスーパーバーゲンセール価格の株価を選定対象にしているのです。

あくまでネットネット株の条件を満たしているというのは前提条件にすぎず、その上で効率よく利益を上げているか?

つまりROEが高いか、事業は順調かということを見極めたうえで投資を行っているのが見えて取れます。

更に、投資した後もただ見ているだけではなく、経営陣に積極的に株式価値上昇の為の経営的、財務的アドバイスを行い能動的に株式価値を引き上げる活動を行っていることも分かります。

このように能動的に株式価値を引き上げるファンドをアクティビストファンドと呼ばれており、BMキャピタルは専門的な言い方をすればアクティビスト投資を出口戦略としたバリュー株投資ファンドであると言えるでしょう。

BMキャピタルのファンドマネージャー

ヘッジファンドにおけるファンドマネージャーは、ソフトバンクにおける孫正義氏、楽天の三木谷氏よりも重要になってきます。

海外の著名ファンドもヘッジファンドの名前ではなく、ファンドマネージャーの名前に語られます。

ブリッジ・ウォーターは知らないけど、ブリッジ・ウォーターを運用しているレイ・ダリオ氏は知っているという方もいらっしゃると思います。

BMキャピタルのファンドマネージャーは東大の株式サークルで腕を磨いて投資事業を始め、リーマンショックですらプラスで乗り切った実績があるという話も聞いています。下落局面での強みが最大の売りとなっています。

人づてではありますが、そこそこ名の通った方だったようです。

大学卒業後は英国系の一流金融機関での経験を積んだ後に独立してファンドを立ち上げ、今に至ります。

私が実際に投資してから5年の間は年間はおろか半年ベースでみても一度も下落を経験することなくしっかりとした安定した収益を出して貰っているので、投資家としては満足しています。

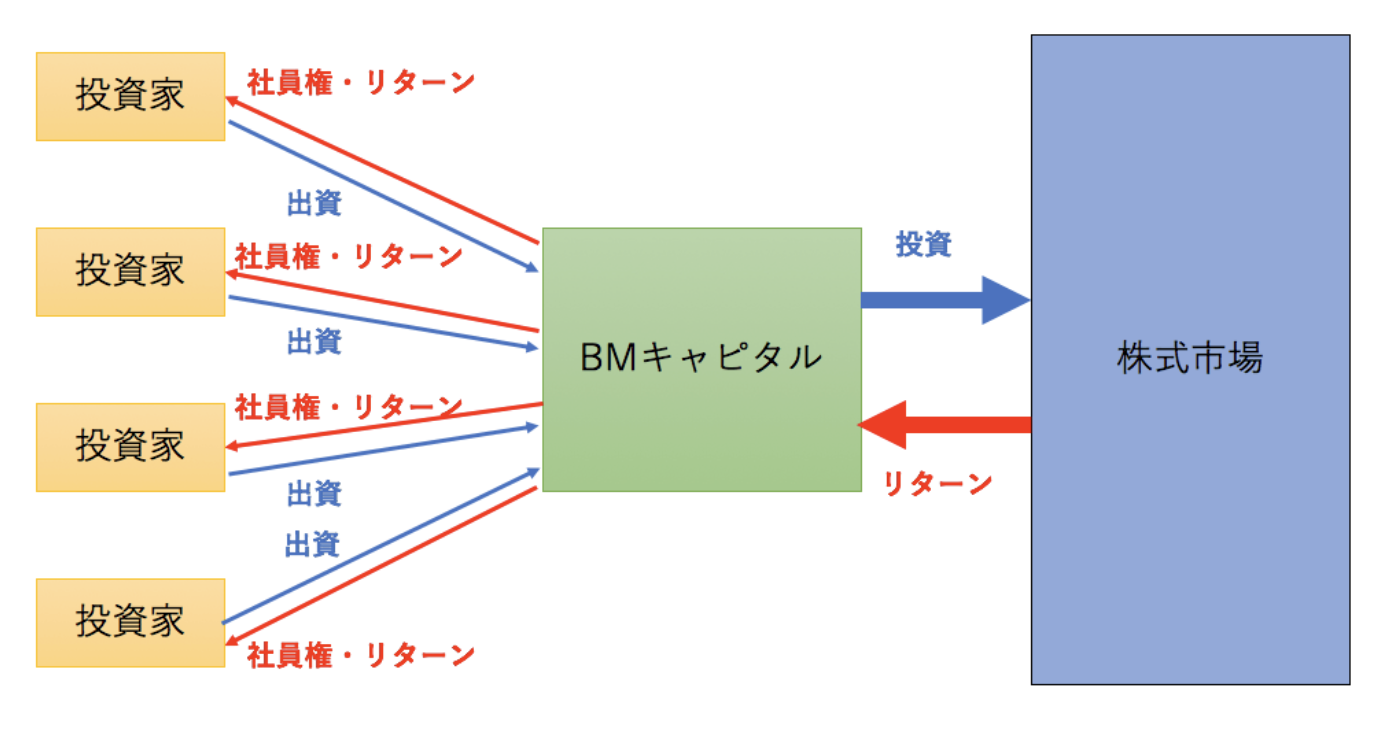

BMキャピタルのスキームとは?ヘッジファンドという形態は怪しいのか?

BMキャピタルは金融機関を通して売買できる投資信託とはことなる、私募ファンド(≒ヘッジファンド)という形式をとっています。

私募ファンドとは?

私募ファンドは雑誌や新聞、金融機関の窓口での販売は出来ない代償として、金融機関からの規制を受けることなく自由度の高い運用を行うことが出来ます。

取引している銘柄を公表しなくてもよいというところも独自性の高い運用ができるメリットでもありますね。

そもそも取引銘柄が公表されていたら、完璧にではないものの概ね連動したポートフォリオを自分で組成することも出来てしまいます。

公に公表されていないので怪しいと思われる方もいらっしゃると思いますが、欧米の金融先進国においてはごく一般的な形態になります。

BMキャピタルのスキームは合法

私募ファンドにはさまざまな形がありますが、BMキャピタルは合同会社という形をとっています。

合同会社は英語ではLimited Liability Company(通称LLC)と言われる形態で米国では非常に一般的な形態です。海外の取引先が多い方であれば、よく見かけたことがあるかもしれません。

株式会社では出資者である株主と経営陣が同じとは限りません。一方、合同会社では出資者は同時に経営者でもあります。

合同会社の社員権を販売すること自体は金融商品取引法上「みなし有価証券」の販売とみなされています。

「みなし有価証券」の募集は金融商品取引業の登録を行う必要はないことが規定されています。(金融商品取引法2条2項5号並びに2条8項7号参照)

つまり、社員権の募集によって集めた資金で運用を行うという事業については合法的となっているのです。

実際、BMキャピタルでは金融庁と確認をとった上で事業の運営を行なっているそうなので違法性は全くないといえるでしょう。

違法性のある業者については金融庁は以下のように警告を行なっています。6年以上運営しているBMキャピタルに警告がでていないことからも合法的に運用を行なっていることがわかります。

合同会社という形態を取る運用上のメリット

通常の株式会社は株主の保有比率に応じて、経営に対する発言権を有しますが合同会社では保有比率に応じた発言権をもつことはありません。

これは投資ファンドとして事業を行う上で重要になるポイントで、持ち分比率に応じて経営に口を出すことが出来るとするならば大口の出資者がファンドマネージャーの運用方針に口を出すことができてしまいます。

全ての出資者はファンドマネージャーの手腕に期待して投資を行っているので、ファンドマネージャーの運用手法に口出しをする第三者がいては困りますよね。出資者の意見を聞いてから投資をするようでは投資のスピード感や精度も落ちてしまいます。

こういった背景から、投資を主とする企業の中には合同会社という形態を選択することが多くあるのです。

BMキャピタルのロックアップ期間

ヘッジファンドには解約できるタイミングであるロックアップ期間という期間があります。

海外のヘッジファンドでは1年のロックアップ期間を設けている場合が多く、長いと3年間のロックアップを要求されます。

一方、BMキャピタルでは4半期という短い期間をロックアップ期間としています。

そもそもロックアップ期間というのは、資金が大幅に変動することによってファンドマネージャーの投資戦略に影響が出来ることを阻止するために設けられている制度です。

投資家としては、このロックアップ期間が比較的短く設定されている、つまり流動性が高いというのは安心感があると思います。

BMキャピタルの評判・口コミ

BMキャピタルは先ほど説明した通り、私募ファンドという形態をとっている為、なかなか口コミとして出ているものはありません。

インターネット上では、以下のようなものが一応、散見されます。が、運用前の憶測のようなものが多いです。

国内?ヘッジファンド?とかいうBMキャピタル調べて見たら、一応大量保有報告書に載ってるのね

保有額は3億円くらい

一口1000万出資が下限らしいから30口分か

年足とか見ても大して儲かってるようには… pic.twitter.com/iomUCS9051— link (@link7777aaa) June 23, 2020

日本だとBMキャピタルが有名のようだけど、当たり前に良いのか悪いのか全く分からない。面接出来るらしいから、投資するならその段階で判断出来るレベルになる必要があるんだろうな。

もしも口コミが手に入る環境にいるなら、かなり強い。— 平穏に (@Permanent_inves) February 17, 2020

BMキャピタルは三京化成で見かけたファンドですね。萬世電機は値動きもほとんどないし業績にもほとんどブレがないので、株主欄はチェックしてませんでした。有益な情報ありがとうございます。

— 株リズム (@kabu_rhythm) January 25, 2020

さっきヘッジファンドBMキャピタルと面談してきた。

3年前に1回して以来2回目。成績ずっといいし投資することに。

怪しんだ過去の自分に後悔・・— 史村文間(トレード歴13年目) (@Huuuumi2) June 11, 2019

BMキャピタルというヘッジファンドがある。なんでも東大卒の超エリートが運用しているようで最低投資額は1000万らしい。年間利回りがこれまでのすべての年で10%以上の成績を誇っている。とてつもなく凄いファンドじゃないか。私も米国株を現金化して、こいつに1000万の金を突っ込もう

— くろやぎ (@semirita1000) September 26, 2018

BMキャピタルに出資している方を知ってますが、手数料や報酬を考えると短期の投資は中々難しそうかなというのが個人的な意見です。

逆に中長期ならば堅く運用頂けそうです。

ただ最低出資額がエクシアよりだいぶ多いので、もうちょい資産増えた際の分散投資先として有力かなと密かに考えてます!

— トム@FIRE目指して投資中‼︎ (@investortom3) July 8, 2020

ヘッジファンドへ預けての運用ってどうなんやろ? 国内ではBMキャピタルがやたら持ち上げられてる上に運用成績も抜群・・・ローリスクハイリターンなんてあるのだろうか?W

— FLiP@わんこ♡お小遣いで超富裕層を目指す♪ (@FLiPakO5) October 7, 2019

やはり、実際に運用をBMキャピタルにお願いしている人の口コミはなかなか見つからないものですね。中長期運用を前提にしたヘッジファンドなので、その点は口コミとの食い違いはあまりないです。

私自身は東京大学の後輩が創業しているということもあり、出資者の中に東大時代からの友人もいることからBMキャピタルについての話をすることがあります。

我々の中でBMキャピタルは、やはり以下で説明する通りファンドマネージャーが当時から頭脳明晰で非常に優秀であったこと、また成績が安定しておりリスク低く着実に利益を積み重ねていることを評価しております。

更に、ファンドマネージャーが将来はバフェットのバークシャー・ハサウェイを目指しているという志の高さにも注目しています。

自分の大切な資産なのでやはり自分達が舌を巻く優秀な方に任せたいのは当然のことですよね。

BMキャピタルは東大卒の目から見ても投資に価する投資先であるとみています。

私が出せる情報も限られているので、やはり、実際に面談で話を聞くのが間違い無いです。

BMキャピタルの最低出資額。いくらから投資でする?

BMキャピタルは最初に申し上げた通り私募ファンドであり、投資家の人数制限も儲けられているようです。

その為、1人あたりの出資額を大きくして運用規模を拡大する必要があり1000万円以上を最低出資金として設定しているそうです。

実際私も1500万円で最初に出資を行っております。しかし、周りには1000万円未満でも運用に満足したら増資することを前提に投資を実行している方もいらっしゃるみたいです。

実際にファンドの方にあって最低投資額については相談してみるのがよいでしょう。

営業員の森山氏ってどんな人?

私が問い合わせた時に対応してくれた営業員は森山氏でした。

営業員はそんなに多くないみたいで、多くの方は森山さんから話を聞くことになるのではないでしょうか。

森山氏は新卒は本田技研で日本ユニコムに転職して20年以上の経歴があります。

森山氏自体、相場の読みに定評があり数々のセミナーを歴任し大阪支店長まで任された経歴のある人物でした。

実際営業を受けた感想としては誠実で温和な印象でした。

さらに投資を行った後も疑問点等について質問しても対応してくれており、担当として十分信頼のおける人物です。

投資するかどうかを判断するためにも直接話を聞いてみるのがよいでしょう。

むすび

BMキャピタルは国内のヘッジファンドで日本株バリュー投資を戦略として安定的に投資家ベースで5%~15%の成績を残しており、特筆すべきはマイナスの成績を出さずに上昇しているということでしょう。

一方、金融機関で販売されている商品ではないためアクセスするのが難しいところ、そして初期投資金額が課せられているところは投資するにあたってのハードルになりそうです。

BMキャピタルに興味のある方は、以下の公式ページより問い合わせてみては如何でしょう。

その際に、

- 詳しい運用哲学

- 詳しい運用利回り・成績

- 過去の投資銘柄

- ファンドマネージャーがどんな人か

- 最低出資額はいくらから可能か

等々を詳しくきいてみるのがよいでしょう。

更に詳しくは以下もご覧ください。

→【BMキャピタル】怪しいと話題のBM CAPITALと面談して実際に投資!創業10年以上の運用実績が評判の老舗ヘッジファンドについて徹底評価

BMキャピタルについて更に詳しく知りたいという方は以下のサイトもご覧いただければと思います。

→【BMキャピタル】日本最大の評判の和製ヘッジファンド「BM CAPITAL」の運用実績や口コミを含めて網羅的に解説!

2020年から投資先としておすすめできるファンドを収益性・安定性・将来性の観点から、ランキング形式で紹介しています!

参考にして頂ければと思います!

BMキャピタル(BM CAPITAL)

BMキャピタル(BM CAPITAL)

フロンティアキャピタル

フロンティアキャピタル

セゾン投信

セゾン投信